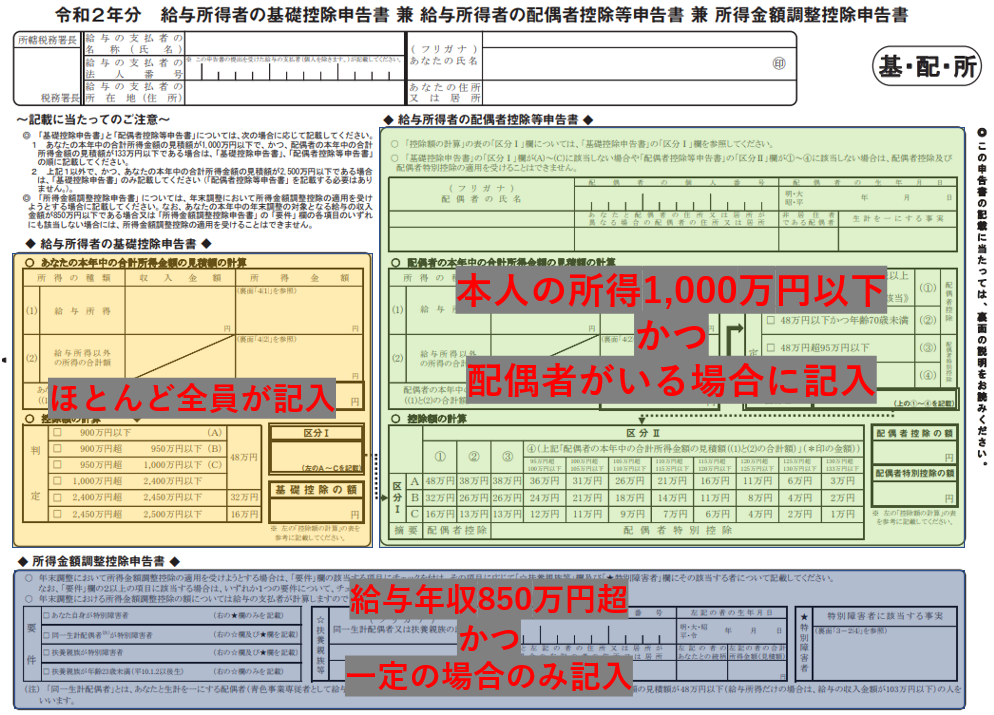

今回は、令和2年の年末調整に必要な「基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」についてです。名前が長いので「基・配・所(キハイショ)」と略したいと思います。この「基・配・所」は「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」の3つの申告書が1つの様式になっているものです。

どのような人が記入をするかと言うと「基礎控除申告書」はほとんど全ての従業員で記入が必要です。「配偶者控除等申告書」は、本人の給与年収が1,195万円以下で、配偶者の給与年収が201万6千円以下の人が記入します。「所得金額調整控除申告書」は給与年収850万円超の場合で一定の要件を満たす場合に記入します。

この記事の続きでは具体的な記入方法を解説しておりますので、是非最後までご覧ください。

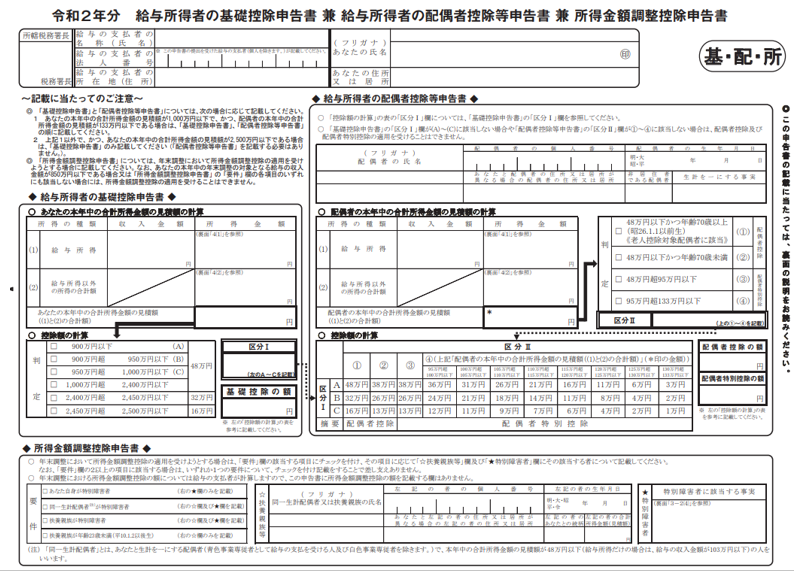

1.「基・配・所」の様式

「基・配・所」の様式ですが上の画像の通りとなります。↓PDF形式で添付しましたのでお手元にない場合はダウンロードしてご利用ください。

【令和2年】基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書配

2.「基・配・所」の記入方法

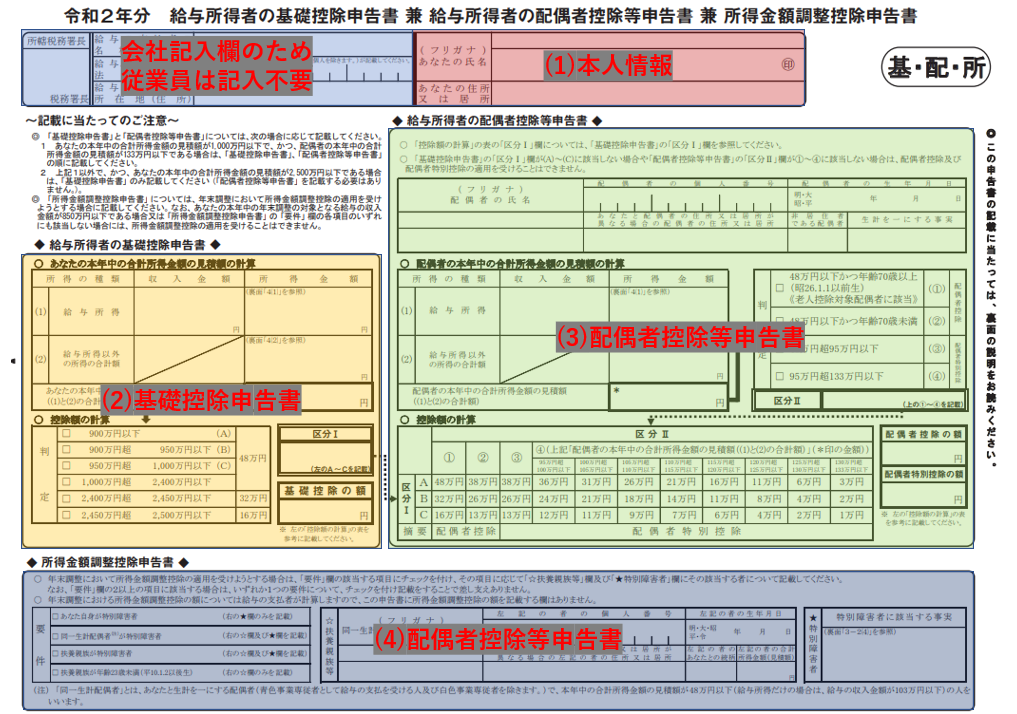

先述の通り「基・配・所」には「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」という3つのパートがあります。それぞれのパートに分けて解説をしていきます。

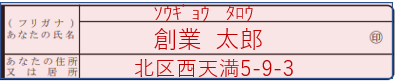

(1)本人情報

まずは本人情報として氏名と住所を記載します。

自身の情報なのでサラッと記入してしまいましょう。

(2)基礎控除申告書の記入方法

基礎控除の適用を受けられるのは、合計所得金額が2,500万円以下の人です。合計所得金額が2,500万円を超える人というのは稀かと思われますので、年末調整を受ける人のほとんど全員が記入必要となります。

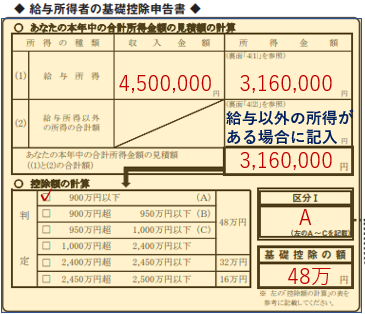

①あなたの本年中の合計所得金額の見積額の計算

収入金額には給与年収の見込み額を記入します。所得金額は、下表に基づき計算した金額を記入してください。

*所得金額調整控除の適用を受ける場合、更に所得金額調整控除の控除額を差し引きます。

②控除額の計算

先程計算した所得の見積額を表に当てはめて「48万円」「32万円」「16万円」のいずれに該当するかを計算します。余程の高給取りでない限り、区分(A)、48万円控除という結論になるかと思います。

(3)配偶者控除等申告書の記入方法

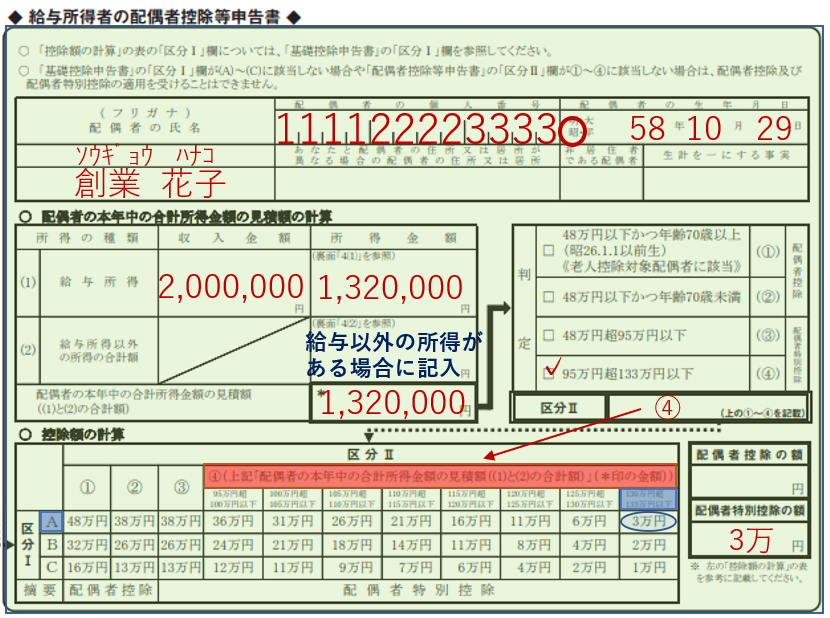

本人の所得金額1,000万円(給与年収1,195万円)以下で、配偶者の所得金額133万円以下(給与年収201万6千円未満)であり、同一生計の配偶者の合計の人は、配偶者控除もしくは配偶者特別控除の適用を受けることができます。

①配偶者の本年中の合計所得金額の見積額の計算

基礎控除申告書と同様、収入金額には給与年収の見込み額を記入します。所得金額は、先程と同じように下表に当てはめて計算をします。

②判定と控除額の計算

計算した結果に基づき①~④のいずれかにチェックを入れ、区分Ⅱ欄に記入します。

そして、扶養控除申告書で計算した区分Ⅰと、区分Ⅱがクロスするところを配偶者控除あるいは、配偶者特別控除の額として記入します。

*配偶者が1年以上日本に住んでいない場合、非居住である配偶者の欄に○を記入し、生計を一にする事実の欄に1年間で送金等をした金額を記入します。

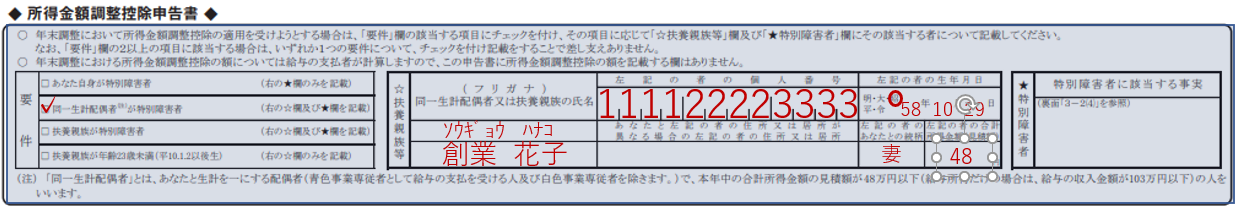

(4)所得金額調整控除申告書の記入方法

給与収入の額が850万円を超える人で、以下のいずれかに該当する方は記入します。

☆23歳未満の扶養親族がいる

【所得金額調整控除額の計算式】

所得金額調整控除額=(給与等の収入金額-850万円) × 10%

*給与収入金額が1,000万円超の場合は、給与等の収入金額を1,000万円として計算

*提出者が所得金額調整控除の金額を記入する欄はありません。

*給与所得の金額を記入する際には、所得金額調整控除の控除額を考慮する必要があります。

3.最後に

いかがでしょうか。今年から様式が変わり戸惑うこともあるかもしれませんが、また基礎控除申告書についてもほとんどの方が「区分ⅠはA」で「基礎控除の額は48万円」になるはずです。所得金額調整控除については、年収が850万円を超える場合なので、記入が必要な方は少ないかと思います。結論がわかっていれば、記入もスムーズに行くかと思います。この記事を参考して頂き、期限までに会社に提出するようにしてください。